Ảnh minh họa

Tuy mang lại nhiều lợi ích trong việc giúp Việt Nam giảm phát thải và tăng thu ngân sách, song việc áp dụng thuế carbon như một công cụ chính thức ở nước ta cũng đặt ra không ít thách thức, do đó cần nghiên cứu kỹ trước khi thực hiện thí điểm và áp dụng rộng rãi.

Thuế carbon là gì?

Theo Wikipedia, thuế carbon là một loại thuế gián tiếp, nó đánh vào các hoạt động giao dịch chứ không đánh vào thu nhập như thuế trực tiếp.

Thuế carbon được áp dụng cho việc sản xuất khí thải nhà kính hoặc nhiên liệu thải ra các loại khí thải này khi chúng bị đốt cháy, thường là các loại nhiên liệu hóa thạch. Cơ sở nền tảng của việc áp thuế carbon là đưa ra chi phí bổ sung cho mỗi tấn CO2 phát thải vào khí quyển nhằm mục đích nội hóa các chi phí ngoại tác do phát thải CO2 gây ra cho xã hội. Thuế carbon sẽ được tính toán để bù đắp những phí tổn xã hội của việc phát thải CO2 như chi phí khắc phục sự cố môi trường. [1]

Đặc trưng của thuế carbon

Về đối tượng chịu thuế: phổ biến là các loại nhiên liệu hóa thạch được sử dụng rộng rãi trong sản xuất và đời sống như dầu thô, than đá, khí gas tự nhiên,…

Về chủ thể có nghĩa vụ nộp thuế carbon: thường là chủ thể bán nhiên liệu hóa thạch vào thị trường để tiêu thụ tức là các tổ chức, cá nhân có hành vi nhập khẩu hoặc khai thác nhiên liệu hóa thạch. Tiền thuế carbon là một bộ phận cấu thành trong giá bán nguyên liệu hóa thạch. Các chủ thể sử dụng (tiêu dùng) nhiên liệu hóa thạch là người trả tiền thuế carbon. Về bản chất, thuế carbon chính là một loại thuế thu gián tiếp.

Về thuế suất. Mục tiêu của thuế carbon là nhằm bù đắp các chi phí ngoại tác tiêu cực do phát thải CO2 gây ra, nên thuế suất được tính toán căn cứ vào mức thiệt hại mà một đơn vị khí CO2, thường là 01 tấn, gây ra khi phát thải vào môi trường. Theo đó, thuế suất của thuế carbon được xác định bằng một số tiền tuyệt đối trên đơn vị 01 tấn CO2. Đây chính là giá cả của việc phát thải CO2. Khi lượng CO2 phát thải càng tăng, số tiền thuế carbon phải nộp càng cao và ngược lại.

Về cơ chế miễn, giảm thuế carbon. Hiện nay, nhiên liệu hóa thạch vẫn là nguồn cung cấp năng lượng chủ yếu trên thế giới. Hơn nữa, việc sử dụng loại nhiên liệu này còn có xu hướng tăng lên, do gia tăng dân số toàn cầu và yêu cầu sử dụng năng lượng để phát triển kinh tế. Trong bối cảnh đó, việc đánh thuế carbon có thể gây ra những cản trở nhất định cho các hoạt động kinh tế, vì làm gia tăng chi phí đầu tư, sản xuất, kinh doanh. Do vậy, áp dụng thuế carbon nhằm giảm sử dụng nhiên liệu hóa thạch trong hầu hết các lĩnh vực, ngành nghề của nền kinh tế, nhưng đồng thời phải có những hỗ trợ, ưu đãi đối với một số lĩnh vực, ngành nghề nhất định để không cản trở quá trình phát triển của kinh tế - xã hội. Theo đó, các trường hợp được xem xét miễn, giảm thuế carbon thường là các doanh nghiệp trong lĩnh vực nông nghiệp, lâm nghiệp, nhà máy điện có quy mô nhỏ, các ngành nghề có nguy cơ rò rỉ carbon cao, các nhóm dân cư có mức thu nhập thấp trong xã hội dễ chịu “tổn thương” bởi thuế carbon.

Về mục đích sử dụng nguồn thu từ thuế carbon: Xuất phát từ bản chất của thuế carbon là nhằm để bù đắp những phí tổn xã hội do việc phát thải CO2 gây ra, tiền thuế carbon được sử dụng vào việc giảm thiểu hiện tượng nóng lên toàn cầu, thúc đẩy bảo tồn năng lượng và phát triển năng lượng tái tạo, năng lượng “xanh”. Ở nhiều nước, một phần thuế carbon còn được sử dụng để trợ cấp cho người nghèo, là đối tượng dễ bị tổn thương bởi thuế carbon do người tiêu dùng có thu nhập thấp thường phải chi tiêu nhiều hơn cho việc tiêu dùng nhiên liệu hoặc mua các sản phẩm tiêu tốn nhiều năng lượng.

Vai trò của thuế carbon trong giảm phát thải nhà kính

Trên cơ sở nguyên tắc “người gây ô nhiễm phải trả tiền”, thuế carbon thể hiện vai trò quan trọng trong việc giảm phát thải khí nhà kính, góp phần bảo vệ môi trường, cụ thể ở các khía cạnh sau đây:

Một là, thuế carbon góp phần giảm phát thải khí nhà kính thông qua việc làm thay đổi hành vi sử dụng nhiên liệu hoá thạch của người phát thải. Việc phải nộp thuế carbon căn cứ vào lượng CO2 phát thải làm gia tăng tỷ trọng chi phí năng lượng trên tổng chi phí sản xuất, do vậy, các doanh nghiệp buộc phải tìm những cách thức mới để giảm việc sử dụng hoặc sử dụng nhiên liệu hóa thạch một cách hiệu quả hơn, nhằm giảm chi phí, tối ưu hóa lợi nhuận. Và hành vi này sẽ giúp giảm phát thải khí nhà kính vào khí quyển.

Hai là, thuế carbon góp phần thúc đẩy lĩnh vực năng lượng tái tạo (năng lượng mặt trời, năng lượng gió,...) phát triển. Năng lượng sạch hay năng lượng tái tạo chính là nền tảng cho việc giải quyết các vấn đề về biến đổi khí hậu, bảo đảm phát triển bền vững.

Ba là, thuế carbon đóng góp nguồn thu cho ngân sách nhà nước để thực hiện các mục tiêu về môi trường, khuyến khích tăng trưởng xanh. Việc thúc đẩy đầu tư, sản xuất, sử dụng năng lượng tái tạo là rất quan trọng nhằm hạn chế sự phụ thuộc quá lớn vào nhiên liệu hóa thạch. Tuy nhiên, việc này cần phải có nguồn tài chính lớn để thực hiện. Dưới góc độ kinh tế, nhiều quốc gia thường tiến hành huy động các nguồn lực tài chính tư nhân thông qua quy định ưu đãi thuế thu nhập doanh nghiệp, thuế giá trị gia tăng, thuế nhập khẩu,... đối với các dự án đầu tư trong lĩnh vực môi trường, năng lượng tái tạo. Tuy nhiên, không phải dự án đầu tư nào về môi trường cũng thu hút được nguồn vốn tư nhân bởi năng lượng tái tạo, năng lượng xanh là những lĩnh vực đòi hỏi sự đầu tư rất lớn về vốn, nhân lực trình độ cao và công nghệ, máy móc hiện đại. Khi đó, thuế carbon thu từ chủ thể có hành vi phát thải khí nhà kính (người gây ô nhiễm) sẽ giúp nhà nước chủ động nguồn tài chính để chi cho nghiên cứu và phát triển quá trình chuyển đổi năng lượng từ hóa thạch sang tái tạo.

Nhìn chung, thuế carbon được xem là một công cụ kinh tế hiệu quả trong việc thúc đẩy giảm phát thải khí nhà kính, ngăn chặn tình trạng nóng lên của Trái đất và biến đổi khí hậu toàn cầu. Như vậy, thuế carbon sẽ góp phần giúp thúc đẩy sự phát triển của nền kinh tế xanh mà chúng ta hướng tới.

Tuy nhiên, việc áp dụng thuế carbon vào thực tiễn thành công hay không còn phụ thuộc vào rất nhiều yếu tố, điển hình là điều kiện kinh tế - xã hội, pháp luật, chính sách bảo vệ môi trường của từng quốc gia. Từ góc độ thuế, việc cân nhắc áp dụng thuế carbon còn phải xem xét đến sự phù hợp giữa thuế carbon và các loại thuế khác trong hệ thống thuế quốc gia nhằm tránh đánh thuế hai lần, tạo ra gánh nặng thuế cho các hoạt động kinh tế và đời sống xã hội.

Ưu điểm và hạn chế của thuế carbon

Về ưu điểm của việc áp dụng thuế carbon, đó là:

Khuyến khích sử dụng năng lượng sạch hơn: Bằng cách làm cho nhiên liệu hóa thạch trở nên đắt đỏ hơn, thuế carbon có thể khuyến khích người dân và doanh nghiệp sử dụng các nguồn năng lượng sạch hơn như gió, mặt trời và thủy điện. Điều này có thể giúp giảm phát thải khí nhà kính và làm chậm tốc độ biến đổi khí hậu.

Cung cấp chính sách ổn định và có thể dự đoán được: Thuế carbon cung cấp khung chính sách rõ ràng và có thể dự đoán được, có thể mang lại niềm tin cho các doanh nghiệp và nhà đầu tư khi đầu tư vào công nghệ năng lượng sạch hơn. Điều này có thể giúp đẩy nhanh quá trình chuyển đổi sang nền kinh tế ít carbon.

Có thể tạo ra doanh thu cho chính phủ: Thuế carbon có thể tạo ra doanh thu đáng kể cho chính phủ, doanh thu này có thể được sử dụng để tài trợ cho các sáng kiến môi trường khác, chẳng hạn như các chương trình tiết kiệm năng lượng, giao thông công cộng cũng như nghiên cứu và phát triển năng lượng tái tạo.

Khuyến khích các quy trình sản xuất tinh gọn hơn: Thuế carbon có thể là một cách hiệu quả để khuyến khích doanh nghiệp áp dụng tư duy tinh gọn, tập trung tối đa hóa giá trị đồng thời với giảm thiểu chất thải. Bằng cách định giá lượng khí thải carbon, thuế carbon tạo động lực tài chính cho các doanh nghiệp giảm lượng khí thải carbon và sử dụng năng lượng hiệu quả hơn. Các doanh nghiệp áp dụng nguyên tắc tư duy tinh gọn như đổi mới liên tục, thực hiện giảm chất thải, điều này giúp giảm mức tiêu thụ năng lượng và giảm nghĩa vụ thuế carbon. Sự kết hợp giữa thuế carbon và tư duy tinh gọn có thể giúp tạo ra một mô hình kinh doanh bền vững, hiệu quả hơn, tốt hơn cho môi trường và kết quả kinh doanh của doanh nghiệp. [2]

Về một số hạn chế của việc áp dụng thuế carbon, đó là:

Tính thoái lui: Thuế carbon có thể ảnh hưởng không tương xứng đến các hộ gia đình có thu nhập thấp, bởi lẽ họ có thể chi phần lớn thu nhập của mình cho năng lượng và giao thông. Để giảm thiểu điều này, một số chính phủ có thể chọn sử dụng nguồn thu từ thuế carbon để tài trợ cho các chương trình mang lại lợi ích cho các hộ gia đình có thu nhập thấp.

Khó thực hiện: Thực hiện thuế carbon có thể không dễ dàng vì nó đòi hỏi phải đo lường và báo cáo chính xác lượng khí thải. Điều này có thể là thách thức đối với việc xác định mức giá phù hợp cho carbon và đảm bảo rằng giá đó được chuyển đến tay người tiêu dùng một cách hiệu quả.

Có thể bị ngành công nghiệp phản đối: Thuế carbon có thể bị các ngành công nghiệp phụ thuộc nhiều vào nhiên liệu hóa thạch phản đối vì thuế carbon có thể khiến sản phẩm của họ đắt hơn. Điều này có thể dẫn đến sự phản kháng hay phản ứng chính trị chống lại chính sách này. [2]

Thuế carbon ở các quốc gia trên thế giới

Thuế carbon là một loại thuế môi trường, thường đánh vào nhiên liệu hóa thạch và một số quy trình công nghiệp gây ô nhiễm cao. Các chính phủ đặt ra mức giá cho mỗi đơn vị carbon thải ra, giá này có thể khác nhau tùy theo khu vực pháp lý và có thể được quy định theo pháp luật hoặc thông qua cơ chế dựa trên thị trường. Doanh thu tạo ra từ thuế carbon có thể được sử dụng theo nhiều cách khác nhau, chẳng hạn như đầu tư vào các dự án năng lượng tái tạo hoặc các sáng kiến thích ứng với khí hậu. Nhìn chung, thuế carbon nhằm mục đích đảm bảo rằng những người gây ô nhiễm lớn phải chịu chi phí cho việc tác động đến môi trường, đồng thời tạo động lực kinh tế để giảm lượng khí thải carbon. [3]

Theo Ngân hàng Thế giới, hiện nay có tới 40 quốc gia và 20 thành phố áp dụng thuế carbon hoặc loại hình kinh doanh liên quan phát thải khí carbon, bao phủ khoảng 13% lượng phát thải nhà kính trên toàn cầu. [4]

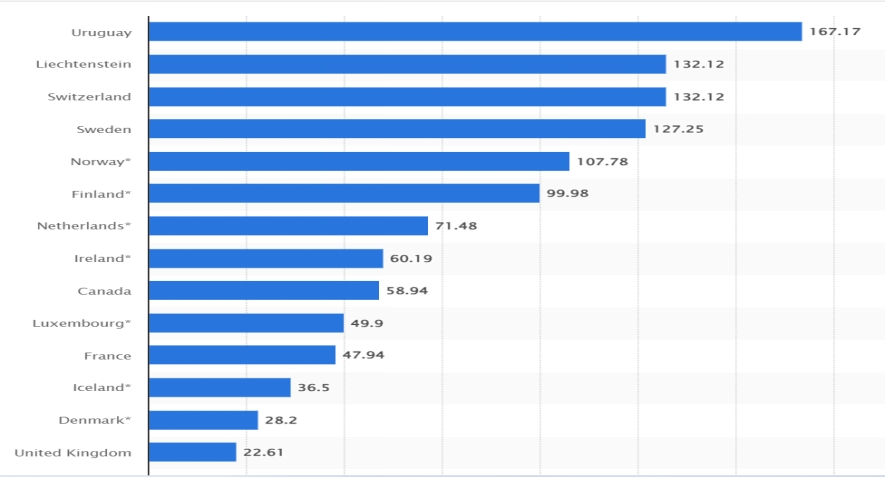

Theo nguồn Statista.com, biểu đồ dưới đây thể hiện thuế suất carbon được áp dụng tại một số khu vực pháp lý được lựa chọn trên thế giới tính đến tháng 4/2024.

Biểu 1: Thuế suất carbon tại khu vực pháp lý trên thế giới được lựa chọn tính đến tháng 4/2024 (USD/t CO2)

Nguồn: https://www.statista.com/statistics/483590/prices-of-implemented-carbon-pricing-instruments-worldwide-by-select-country/ [3]

Biểu đồ cho thấy mức thuế suất tại một số quốc gia cũng khá cao, trong top 10, dao động từ 50- hơn150 USD/tấn CO2, trong đó, Uruguay là quốc gia có mức thuế carbon cao nhất thế giới, tương đương 167 USD/tấn CO2. Mặc dù đắt đỏ nhất thế giới, tuy nhiên, thuế carbon ở Uruguay chỉ bao phủ được khoảng 5% lượng khí thải nhà kính ở nước này.

Nhìn lại lịch sử áp dụng thuế carbon, Phần Lan là quốc gia đầu tiên áp dụng kể từ năm 1990, hiện đang áp dụng mức thuế xấp xỉ 100 USD/tấn CO2. Sau Phần Lan là 19 quốc gia Châu Âu lựa chọn áp dụng loại thuế bảo vệ môi trường này. Trong đó, Na Uy và Thuỵ Điển, cùng thực hiện từ năm 1991, hiện đang áp dụng mức thuế lần lượt là 108 USD/tấn CO2 và 127 USD/tấn CO2. Các quốc gia thuộc khối liên minh châu Âu như Đan Mạch, Pháp, Ai-Len, Bồ Đào Nha, Thụy Sĩ, Anh cũng lần lượt đánh thuế carbon cho tất cả các nhiên liệu sử dụng trong các ngành kinh tế, ngoại trừ một số ngành đặc biệt như hàng không quốc tế, vận tải biển và các ngành thuộc danh mục Hệ thống giao dịch phát thải của Liên minh châu Âu (EU ETS).

Trong số các khu vực thì châu Á – Thái Bình Dương được coi là hiện đang dẫn đầu trong cuộc đua giảm phát thải carbon toàn cầu. Chính phủ Nhật Bản áp dụng thuế carbon cho tất cả các nhiên liệu, trừ các ngành nông – lâm nghiệp, vận tải hàng không, đường sắt và hàng hải, với thuế suất chỉ 3 USD/tấn CO2 và khoản thuế này được chính phủ Nhật Bản sử dụng để đầu tư phát triển công nghệ carbon thấp. Trong khi đó, các quốc gia khác cùng khu vực như Hàn Quốc cũng đang cân nhắc áp dụng thuế carbon; Trung Quốc thì ngày càng đẩy mạnh phát triển thị trường carbon thông qua các công cụ hỗ trợ giảm phát thải do Ngân hàng Trung ương Trung Quốc (PBOC) thiết lập, cụ thể là cung cấp các khoản vay ưu đãi cho doanh nghiệp ở ba lĩnh vực là năng lượng sạch, tiết kiệm năng lượng và công nghệ giảm phát thải. [5]

Ở Đông Nam Á, Singapore là quốc gia ban hành thuế carbon đầu tiên vào năm 2019 đối với các cơ sở sử dụng nhiều khí thải với mục tiêu tăng lên 50 USD/tấn CO2e vào năm 2030. Doanh thu đóng vai trò quan trọng trong việc tài trợ cho các biện pháp khuyến khích khử cacbon trong ngành. [6]

Thuế carbon ở Việt Nam

Ở Việt Nam, thuế carbon là vấn đề khá mới và hoàn toàn chưa được ghi nhận trong chính sách, pháp luật về bảo vệ môi trường cũng như trong chính sách, pháp luật về thuế, phí.

Trong hệ thống thuế hiện hành ở Việt Nam bao gồm 9 loại thuế được chia làm 3 nhóm, đó là: Thuế thu vào thu nhập (thuế thu nhập doanh nghiệp, thuế thu nhập cá nhân); Thuế thu vào hàng hóa và dịch vụ (thuế xuất khẩu - thuế nhập khẩu, thuế tiêu thụ đặc biệt, thuế bảo vệ môi trường, thuế giá trị gia tăng); Thuế thu vào việc khai thác và sử dụng một số tài sản nhà nước (thuế sử dụng đất nông nghiệp, thuế sử dụng đất phi nông nghiệp, thuế tài nguyên). Trong đó, có 02 loại thuế có đối tượng chịu thuế, bao gồm những sản phẩm, hàng hóa có nguồn gốc từ môi trường là thuế bảo vệ môi trường và thuế tài nguyên.

Thuế tài nguyên tập trung vào hành vi khai thác tài nguyên thiên nhiên bao gồm khoáng sản, dầu thô, khí thiên nhiên, khí than, lâm sản, hải sản (trừ động vật), tài nguyên nước. Và loại thuế này không được xem là tương thích với thuế carbon bởi cơ sở ban hành thuế, phương pháp tính thuế và mục tiêu của thuế không bao gồm các hoạt động kinh tế tạo ra phát thải khí nhà kính, không hướng tới việc nhằm giảm phát thải khí nhà kính. Theo quy định của Luật Thuế tài nguyên, toàn bộ số thu từ thuế tài nguyên (trừ thuế tài nguyên đối với khai thác dầu thô là khoản thu 100% của ngân sách Trung ương) được phân bổ cho ngân sách địa phương. Tuy nhiên, Luật Ngân sách Nhà nước hiện không có quy định về việc phân tách nguồn thu từ thuế tài nguyên để chi tiêu cho việc phục hồi, tái tạo môi trường tại các khu vực mà tài nguyên thiên nhiên được khai thác cũng như đảm bảo lợi ích xã hội.

Thuế bảo vệ môi trường thu vào việc sản xuất, nhập khẩu các hàng hóa khi sử dụng có nguy cơ gây tác động tiêu cực đến môi trường, bao gồm xăng, dầu, mỡ nhờn, than đá, dung dịch hydro-chloro-fluoro-carbon (HCFC), túi ni lông thuộc diện chịu thuế, thuốc diệt cỏ thuộc loại hạn chế sử dụng, thuốc trừ mối thuộc loại hạn chế sử dụng. Ngược với thuế tài nguyên, loại thuế này được xem là tương đồng với thuế carbon do có đối tượng chịu thuế, phương pháp tính thuế, mức thuế suất được quy định trên cơ sở cụ thể hóa nguyên tắc “người gây ô nhiễm phải trả tiền” và phần nào đã tính đến việc thu thuế để đạt được giảm nhẹ phát thải khí nhà kính. Số tiền thuế bảo vệ môi trường phải nộp được xác định bằng số lượng hàng hóa và mức thuế tuyệt đối/đơn vị hàng hóa chịu thuế, trong đó, mức thuế bảo vệ môi trường được xác định theo mức độ gây tác động xấu đến môi trường của hàng hóa chịu thuế. Đây là thuế gián thu, cấu thành trong giá bán của hàng hóa chịu thuế làm cho giá bán các mặt hàng này tăng lên, từ đó tác động giúp làm giảm tiêu thụ những hàng hóa có nguy cơ gây ô nhiễm môi trường bao gồm cả nguy cơ làm gia tăng phát thải khí nhà kính từ việc sử dụng nhiên liệu hóa thạch như như xăng, dầu, mỡ nhờn, than đá.

Thuế carbon thường được chính phủ các nước đầu tư trở lại trong lĩnh vực môi trường và được tách khỏi nguồn thu ngân sách. Có thể nói, đây là điểm khắc phục hạn chế của thuế tài nguyên và thuế bảo vệ môi trường. Do vậy, hoàn toàn có cơ sở cho việc áp dụng thuế carbon vào hệ thống thuế hiện hành nhằm giảm lượng thải carbon, góp phần chống biến đổi khí hậu. Song, việc áp dụng thuế carbon vào tình hình thực tế tại Việt Nam cũng đối mặt không ít thách thức, đó là:

Một là, việc bổ sung thuế carbon có thể gây xung đột với mục tiêu củng cố nền tảng kinh tế vĩ mô, kiểm soát lạm phát, bảo đảm các cân đối lớn của nền kinh tế. Do vậy, trong bối cảnh chưa thực hiện cải cách đồng bộ, có lộ trình cả về các chính sách thu lẫn ngân sách nhà nước cũng như các nguy cơ về suy thoái toàn cầu do ảnh hưởng của dịch, bệnh, chiến tranh, cần hết sức thận trọng về thời điểm áp dụng một sắc thuế mới.

Hai là, việc áp dụng thuế carbon đòi hỏi thiết lập được hệ thống giám sát, báo cáo và thẩm tra (Measurement, Reporting and Verification - MRV) để đảm bảo đo đếm được lượng phát thải chịu thuế một cách minh bạch, chính xác, là điều kiện để thu thuế đúng, đủ và phát huy vai trò của thuế carbon. Đây là khó khăn lớn trong việc xác định cơ sở thuế phù hợp như phạm vi thuế áp dụng lên các lĩnh vực trong bối cảnh phần lớn ngành công nghiệp ở Việt Nam chưa thiết lập MRV.

Ba là, cần tính toán kỹ lượng khi áp dụng thuế carbon bởi lẽ có thể dẫn đến nguy cơ đánh thuế hai lần, tăng gánh nặng đối với các đối tượng chịu thuế, vì thuế bảo vệ môi trường hiện nay đã tính đến nguyên tắc “người gây ô nhiễm phải trả chi phí” tức là đã tính đến việc đóng góp của thuế để đạt được giảm nhẹ lượng phát thải CO2 như thuế đối với với xăng, dầu diesel, than đá,...

Bốn là, chi phí cho việc ban hành thuế carbon – loại thuế suất mới rất cao, gồm chi phí quản lý cho quy trình phê duyệt kéo dài, chi phí kỹ thuật cho việc đánh gíá trước và thiết lập hệ thống MRV và nhiều chi phí khác, kéo theo các chính sách ưu đãi, hỗ trợ, các cơ chế hợp tác công tư… cũng cần được ưu tiên áp dụng.

Đề xuất phương án nhằm triển khai áp dụng thuế carbon ở Việt Nam

Trên cơ sở kinh nghiệm áp dụng thuế carbon của một số nước trên thế giới và thực tiễn hệ thống thuế hiện hành ở Việt Nam cũng như phân tích ưu điểm, hạn chế của thuế carbon, đối với việc áp dụng thuế carbon ở Việt Nam, chúng ta cần nghiên cứu, đánh giá kỹ tình hình thực tế nhằm hạn chế tối đa các tác động tiêu cực lên xã hội và nền kinh tế hiện tại. Trước khi áp dụng thuế carbon, nên thực hiện song song lộ trình cắt giảm lượng phát thải CO2 bằng các biện pháp truyền thống kết hợp lộ trình thử nghiệm thuế carbon. Trong đó, nên ưu tiên tái cơ cấu hệ thống tài chính, ngân sách theo hướng ổn định và kích thích sản xuất bằng lộ trình giảm thuế thu nhập doanh nghiệp, giảm thuế thu nhập cá nhân. Độ trễ thời gian trong việc áp dụng thuế carbon cũng cần được quan tâm áp dụng, để tạo cơ hội cho doanh nghiệp đổi mới công nghệ nhằm thích ứng với một loại thuế mới. Quá trình thử nghiệm cần đảm bảo duy trì ổn định các mục tiêu kinh tế vĩ mô, tránh xung đột các mục tiêu trong bối cảnh nền kinh tế toàn cầu có nhiều biến động, đồng thời cần nhạy bén trước xu thế và động thái của các quốc gia trên thế giới trong việc áp dụng thuế carbon.

Về phương án áp dụng, thuế carbon ở Việt Nam có thể cân nhắc thực hiện theo một trong hai cách sau đây:

i) tích hợp thuế carbon vào thuế bảo vệ môi trường hiện có;

ii) ban hành thuế carbon với tư cách là một loại thuế hoàn toàn mới, độc lập trong hệ thống thuế (áp dụng song song với thuế bảo vệ môi trường).

Đối với phương án ban hành thuế carbon với tư cách là một loại thuế độc lập có nhiều hạn chế, khó khăn như đã phân tích thách thức ở trên, đó là quy trình phức tạp, mất nhiều thời gian; tính chồng chéo; chi phí ban hành lớn trong khi chưa thiết lập hệ thống MRV ở Việt Nam. Do vậy, trong điều kiện, bối cảnh thực tế ở Việt Nam, phương án tích hợp thuế carbon vào thuế bảo vệ môi trường được xem là có tính khả thi hơn. Bởi lẽ: Thứ nhất, thuế carbon và thuế bảo vệ môi trường tương thích với nhau. Thứ hai, việc thiết lập thuế carbon trên cơ sở thuế bảo vệ môi trường dễ được sự chấp thuận hơn so với việc thiết lập và áp dụng thuế carbon như một loại thuế mới, hoàn toàn độc lập. Thứ ba, việc quản lý thuế carbon - đăng ký, kê khai, nộp thuế, quyết toán thuế - được thực hiện trên cơ sở giữ nguyên cơ chế quản lý thuế bảo vệ môi trường như hiện nay, nên chi phí quản lý giảm, tiết kiệm nguồn nhân lực,... Tuy nhiên, chúng ta cần tính toán, có biện pháp khắc phục hạn chế của phương án tích hợp này. Đó là nguồn thu từ thuế carbon sẽ không thể hạch toán riêng để chi cho các hoạt động bảo vệ môi trường. Hạn chế này sẽ làm giảm vai trò của thuế carbon trong việc thực hiện mục tiêu giảm lượng thải CO2, thúc đẩy chuyển đổi sang nền kinh tế carbon thấp. Điều này sẽ được khắc phục khi được Nhà nước quy định rõ về việc hạch toán riêng phần thuế carbon trong thuế bảo vệ môi trường và mục đích, phương thức sử dụng khoản thu này cho lĩnh vực môi trường.

Và trong quá trình xây dựng, đề xuất thiết kế thuế carbon ở Việt Nam, việc tìm hiểu, học hỏi kinh nghiệm quốc tế thực sự rất quan trọng. Theo Ông Axel Michaelowa, chuyên gia của Perspectives Climate Group, có nhiều cơ chế thị trường để giảm phát thải, như hệ thống định giá carbon bao gồm hạn ngạch phát thải hoặc hệ thống thuế carbon, dựa vào chứng chỉ năng lượng tái tạo để có mức thuế carbon… Để xây dựng hệ thống thuế carbon, Việt Nam cần chú ý tới các yếu tố thiết kế chính, như phạm vi áp dụng, đo lường hàm lượng carbon trong nhiên liệu hóa thạch… Hơn nữa, việc đánh thuế carbon cần xem xét dựa trên quá trình nào (trong quá trình khai thác hay sản xuất, hoặc xuất khẩu, tiêu thụ…)? Nếu đánh thuế thấp sẽ không tạo ra động lực giảm phát thải, nhưng nếu mức thuế cao quá sẽ gây ra nhiều tiêu cực... Như vậy, chúng ta cần có lộ trình, kế hoạch cụ thể đối với việc xây dựng cũng như áp dụng thuế carbon ở Việt Nam. Đồng thời cần song song hoàn thiện hệ thống hành lang pháp lý cho việc hiện thực hóa loại thuế suất mới này. Có như vậy sẽ giúp chúng ta xây dựng một công cụ hữu hiệu để giảm thải khí nhà kính ở nước ta, góp phần phát triển nền kinh tế xanh – kinh tế vì sức khỏe cộng đồng, công bằng xã hội./.

Tài liệu tham khảo:

[1]Thuế carbon, truy cập tại: https://vi.wikipedia.org/wiki/Thu%E1%BA%BF_carbon, ngày 29/5/2024.

[2]Kamran Kiyani, 2022, The Carbon Tax Debate: Pros and Cons of Pricing Carbon, truy cập tại: https://www.linkedin.com/pulse/carbon-tax-debate-pros-cons-pricing-kamran-kiyani, ngày 29/5/2024.

[3] Carbon tax rates in selected jurisdictions worldwide as of April 2024, truy cập tại: https://www.statista.com/statistics/483590/prices-of-implemented-carbon-pricing-instruments-worldwide-by-select-country/, ngày 29/5/2024.

[4]Jangira Lewis, 2021, Carbon Tax Pros and Cons: Is Carbon Pricing the Right Policy to Implement?, truy cập tại: https://earth.org/carbon-tax-pros-and-cons/, ngày 29/5/2024.

[5] TS. Vũ Loan, 2023, Xu hướng áp dụng thuế carbon và bài học cho Việt Nam, truy cập tại: https://qbvptr.gialai.gov.vn/TIN-TUC/tin-nganh-lam-nghiep/Xu-huong-ap-dung-thue-carbon-va-bai-hoc-cho-Viet-N.aspx, ngày 29/5/2024.

[6] Mitota P. Omolere, 2024, Explainer: What Is a Carbon Tax, Pros and Cons, and Implementation Around the World, truy cập tại: https://earth.org/explainer-what-is-a-carbon-tax-pros-and-cons-and-implementation-around-the-world/, ngày 29/5/2024.

Karsten Neuhoff, Tackling Carbon: How To Price Carbon For Climate Policy, University Of Cambridge, Faculty Of Economics, truy cập tại: http://www.eprg.group.cam.ac.uk/wp-content/uploads/2009/03/tackling-carbon_final_3009082.pdf, ngày 29/5/2024.

Laura D'andrea Tyson, The Myriad Benefits of a Carbon Tax, The New York Times, truy cập tại: https://economix.blogs.nytimes.com/2013/06/28/the-myriad-benefits-of-a-carbon-tax/#more-164986, ngày 29/5/2024.

Luật Bảo vệ môi trường 2020, Điều 4, khoản 6.

Song Hà, 2023, Chính sách thuế carbon: Cần xác định phương án phù hợp nhất với Việt Nam, truy cập tại: https://vneconomy.vn/chinh-sach-thue-carbon-can-xac-dinh-phuong-an-phu-hop-nhat-voi-viet-nam.htm, ngày 29/5/2024.

Thành Chung, 2023, Áp dụng thuế carbon rộng rãi và một số khuyến nghị khi vận dụng ở Việt Nam, truy cập tại: https://phaply.net.vn/ap-dung-thue-carbon-rong-rai-va-mot-so-khuyen-nghi-khi-van-dung-o-viet-nam-a255887.html, ngày 29/5/2024.

Ths. Nguyễn Thị Thu Hiền, 2022, Thuế carbon – Công cụ kinh tế hiệu quả trong việc thúc đẩy giảm phát thải khí nhà kính, truy cập tại: https://tapchicongthuong.vn/thue-carbon-cong-cu-kinh-te-hieu-qua-trong-viec-thuc-day-giam-phat-thai-khi-nha-kinh-99069.htm, ngày 29/5/2024.